当前伴随着秋季肥的结束,下游支撑有限,新单也多零星小单,对市场行情提振有限;供应面虽有企业装置检修,但整体日产依旧高位,基本面弱势难改,行情多延续震荡整理运行为主。

近期尿素市场关注点:

1.期货升水现货,市场跟进谨慎;

2.装置检修影响,日产小幅减少;

3.库存继续增加,企业承压出货;

4.场内利好有限,市场情绪主导;

一、 供需面暂无较大变化 行情僵持整理

本周期国内尿素市场横盘整理为主,截止本周四山东中小颗粒主流出厂1750-1800元/吨,均价环比持平。本周尿素供需继续呈现宽松趋势发展,随着秋季肥市场收尾,复合肥开工率继续下降,复合肥及农业对尿素的刚需逐渐走弱。工业方面,山东、河南、河北等地局部环保预警升级,工业需求不温不火推进,难以支撑供需平衡。尿素工厂新单推进缓慢,外发为主的尿素企业库存上涨为主。而期货价格升水现货,部分货源暂时被锁定,尚未集中冲击市场,故行情多窄幅调整为主。进入11月份后,储备需求继续择机入场,复合肥开工率或有望小幅回升,但较高的库存水平继续使得尿素行情承压,市场情绪不稳,不排除仍有一波下行行情。

据隆众数据,本周(20241024-1030)供需差环比上涨42.26%,企业库存上涨7.88万吨。本周期现货行情继续偏弱运行,预期支撑未至,市场情绪不稳,基本面短时偏宽松,行情暂时窄幅波动。山东尿素企业报价小幅下调,截止周五现货价格环比下跌0.56%至1730-1790元/吨。

二、企业装置检修、故障影响,日产有所下降

1、检修故障并存,日产小幅下降

本周期部分企业检修:河南晋开化工、山西潞安、湖北潜江金华润、山西天泽煤化工。本周期恢复的企业:新疆玉象胡杨化工、山东润银生物化工。本周期中国尿素产能利用率84.44%,环比跌0.78%,比同期涨2.62%。

预计,下周国内尿素日产预期在18-18.6万吨之间。

2、尿素企业出货承压,库存继续增加

截至2024年10月30日,中国尿素企业总库存量125.14万吨,较上周增加7.88万吨,环比增加6.72%。国内尿素企业库存继续上涨,外发为主的部分区域企业库存依旧上涨为主,近期尿素价格低位波动,少数企业因装置停车库存下降,另外部分企业仅维持产销平衡,去库依旧缓慢。

下周,国内尿素样本企业总库存量预计:125-130万吨附近,较本周窄幅波动上涨。部分西北、华北等外发企业库存仍有小涨趋势,少数尿素企业停车或一定程度放缓累库趋势。

3、前期订单兑现,新单签订一般

截至2024年10月30日,中国尿素企业预收订单天数7.76日,较上周减少1.3日,环比减少14.35%。本周期国内尿素企业订单呈现下降,尿素价格低位震荡,企业整体新单预收不温不火,前期订单陆续兑现下,订单天数逐渐减少。

下周,国内尿素样本企业主流订单天数预计:7-8日附近,较本周订单变化较小。下游刚需不温不火,贸易商及下游终端多逢低储备采购为主,尿素企业订单多维持一周附近。

4、出口依旧严格,港存窄幅波动

截止2024年10月31日(第44周),中国尿素港口样本库存量:22.3万吨,环比增加0.4万吨,环比涨幅1.83%。本周期主要烟台港部分大颗粒零星货源进港,其他港口未见明显变化,整体港口库存量窄幅上升。

下周,国内尿素样本港口总库存量预计:22-23万吨左右,较本期数量窄幅波动。虽印度发布新一轮招标,但出口方面政策无松动迹象,业者集港意愿不高,预计短期港口库存窄幅波动。

三、下游厂贸刚需跟进 需求支撑有限

本周尿素供需继续呈现宽松趋势发展,随着秋季肥市场收尾,复合肥开工率继续下降,复合肥及农业对尿素的刚需逐渐走弱。工业方面,山东、河南、河北等地局部环保预警升级,工业需求不温不火推进,难以支撑供需平衡。

1、复合肥开工继续下滑

2024年第44周(20241025-1031),本周国内复合肥产能利用率继续下滑,据隆众资讯统计在26.91%,较上周下降2.83个百分点。

各主产区来看,山东及河南地区因局部环保等原因出现限产或停车现象,现在发运情况一般,企业排产有限,产能利用率继续下滑;湖北企企业减负荷明显,主因冬储收款推进缓慢,部分对原料预期信心不足导致;苏皖企业负荷稳中小幅下降,秋季肥部分能持续至下月上旬,当前补仓走货中;西南局部厂家也存在减产现象,东北区域现开工企业不多,部分计划延迟到11月份。

关注冬储推进情况,若无强势利好,需求或继续延后,因此企业下周期排产不足,产能利用率维持低位。

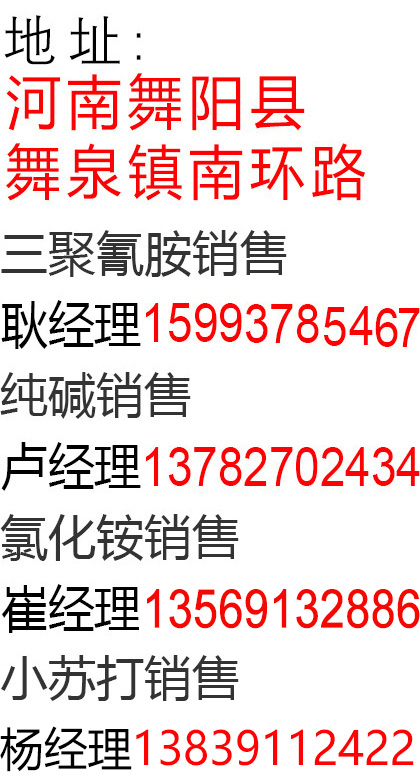

2、三聚氰胺开工窄幅提升

本周(20241025-1031),中国三聚氰胺周均产能利用率61.35%,较上期增加2.62个百分点。本周期内,山东、新疆地区产能利用率提升,河南、河北、山西、四川、湖北地区产能利用率下降。

四川美丰现已恢复,奎屯锦疆陆续重启,下周三聚氰胺产能利用率提升,预计下周周均产能利用率或在63%左右。

四、尿素价格低位整理 利润窄幅波动

本周期产业链利润呈下行趋势;尿素价格弱稳运行,利润窄幅下行。下游复合肥、三聚氰胺利润均有下降。

1、原料均价下行,利润下降

截止2024年10月31日(第44周),中国尿素样本企业理论利润小幅下探。煤制固定床工艺理论利润为-461元/吨,较上周下调20元/吨。煤制新型水煤浆工艺理论利润为60元/吨,较上周持平。气制工艺理论利润50元/吨,较上周下调20元/吨。主要原因:本周煤炭、气头成本基本保持稳定,尿素主流价格窄幅走低,企业利润也随之下行。

尿素预估:因为参考晋煤价格,而晋煤价格偏高,所以参考实际市场煤炭价格,推算主流区域行业成本水平,固定床完全成本大约1800-2000元/吨上下,新型煤气化完全成本1700-1800元/吨附近,而对应主流区域企业的利润水平,大约负100-正200元/吨左右。

下周,国内尿素样本利润预计:固定床工艺-481元/吨左右,较本周价格下调;新型煤气化工艺为50元/吨左右,较本周变动不大;气制工艺为30元/吨左右,较本周变动有限。

五、短时市场供需主导 价格整理运行

1、 供应方面:下周国内尿素日产预期在18-18.6万吨附近,日均产量较本周小幅下降。

2、 需求方面:进入11月份复合肥开工率会小幅回升,部分企业增进对尿素的采购需求;部分地区环保预警解除后,工业需求小幅提升。

3、 库存方面:部分西北、华北等外发企业库存仍有小涨趋势,少数尿素企业停车或一定程度放缓累库趋势。

4、 原料方面:煤炭价格稳定运行、天然气价格维持平稳,成本面延续稳定。

结论(短期):当前储备需求将不断根据价格水平择机补仓。不过尿素企业及社会库存远高于同期水平,行情仍有承压下行趋势。

结论(中长期):尿素供应仍处较高水平,需求方面跟进相对缓慢,短时市场内情绪变化或对行情预期产生一定影响,预计行情多整理运行为主,价格波动空间相对有限。