成本及需求均支撑乏力,加之宏观层面的影响,近期化工市场延续震荡下跌趋势,部分化工品跌至年内低点。中短期来看,美国债务上限谈判原则上达成一致,宏观层面压力将有所缓和。而随着利润负反馈及主动去库,企业供给端压力逐步缓和,市场跌势或有所放缓。

终端消费领域复苏不均衡影响化工品需求修复节奏

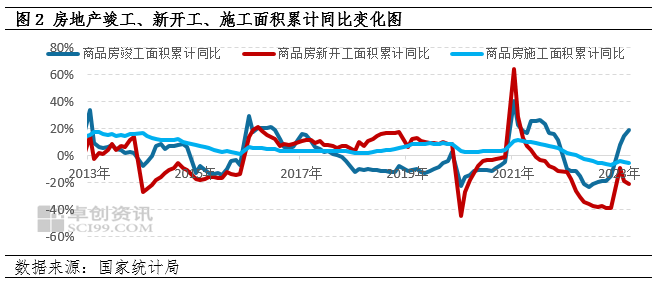

虽然防控政策优化之后中国经济呈现出复苏态势,但从需求修复状态来看呈现出明显的分化,服务业尤其是餐饮、旅游等消费相关的行业复苏表现亮眼,而工业和制造业需求复苏进程偏缓,尤其是房地产、汽车等相关数据表现不佳对于部分化工品需求造成明显制约。2023年1-4月房地产整体呈现出“竣工修复-销售回暖-新开工偏弱”的格局。竣工面积增长了18.8%,依旧是唯一转正的数据。此外销售端数据虽然下降了0.4%,但降幅收窄1.4个百分点,呈现持续边际改善的趋势。施工和新开工方面,1-4月房地产施工面积同比下降了5.6%,降幅扩大了0.4个百分点,而新开工面积同比下降了21.2%,仍然是房地产相关数据中最弱的一环。房地产竣工修复对于地产后端的涉及家具、家电的大宗品需求将有所带动,但通过传导周期来看对于相关化工品的需求提振至少要到下半年才能有所体现。新开工、施工等数据下滑幅度有所加快,对涂料、保温材料等地产前端商品市场的需求仍有所拖累。

4月份,我国汽车产销分别完成213.3万辆和215.9万辆,同比分别增长76.8%和82.7%。主要由于去年4月份因疫情导致生产供应基本停滞,同期基数相对较低。同时也要看到,3月份车市非理性促销的影响尚未完全消除,4月份产销环比分别下降17.5%和11.9%。当前国内汽车市场需求动力仍然偏弱,有效需求尚未完全释放。目前消费者进店量快速增长,但成交率较低,存在观望态度。汽车产销回升弱于预期,塑料、橡胶等商品的需求也受到一定影响。

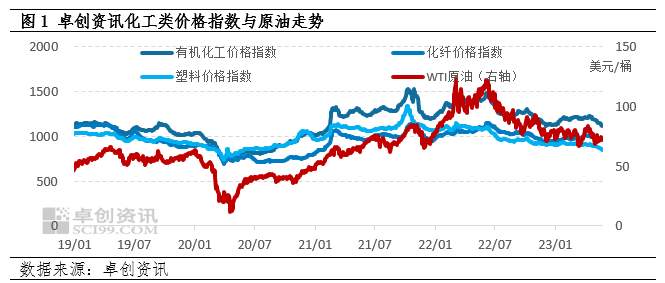

原油区间震荡 化工市场成本支撑不牢

今年以来宏观压力持续施压市场成为压制油价的最大利空因素,尤其是3月之后两波欧美银行业危机冲击导致的油价下跌行情让投资者心有余悸。近期围绕在美国债务违约风险的担忧也笼罩市场,原油处在区间震荡节奏中,在成本端也未能够给予化工市场形成支撑。不过随着协议的初步达成,近期围绕在该事件的担忧情绪或有所缓解。并且基本面来看,美国原油库存超预期下降,加之需求端将迎来夏季需求高峰,总体来看仍然维持供应偏紧且需求增长的大趋势,基本面偏紧对油价有向上的指引。不过原油要想取得突破性反弹,除了需要宏观层面提振市场预期外,供应端仍需要做出更大努力,而这些都是市场面临的挑战。

海外宏观仍面临复杂情况,但主动去库之后化工市场有望跌势放缓并阶段性筑底

后期来看,美国债务上限协议原则上达成,近期围绕在该事件的担忧情绪或有所缓解,但对美联储加息的担心有所增多。据CME“美联储观察”,美联储6月维持利率不变的概率为33.5%,加息25个基点的概率上升至66.5%,反映市场对于美国政策利率进一步上升的预期升温。若美联储进一步加息,美元指数走强也将施压大宗商品价格。如果加息暂停,市场在宏观层面的压力将显著缓解。从需求端来看,房地产、汽车、家电等终端消费行业给予的支撑短期难以见效,并且随着气温升高,部分化工品也将陆续进入消费淡季,整体看化工品市场短期上行动力不足。不过企业盈利不佳对于开工逐渐形成负反馈,在卓创资讯重点统计的34个产品中,5月25日与5月4日相比,开工下滑的产品达到了25个,平均降幅达到了5.2个百分点。此外,近期化工品市场普遍处于去库存阶段,经过主动去库存之后,企业产成品供给端的压力有所缓和,这意味着多数产品跌势会有所放缓并呈现筑底整理之势。