大宗商品行研分析中最为困难但又十分重要的是搞清楚“大宗商品在经济中的整体的定位”和“大宗商品所处经济周期的定位”,这对于商品研究来说较为陌生,但这在大类资产(super asset classes)配置中却是一个常见问题。在顶级的资产配置中,商品、股票、债券、外汇都作为潜在的配置对象,分析每一类资产在不同的经济周期中的配置策略是基础操作,这也从侧面说明,资本策略配置也对大宗商品的交易产生了非常大的影响,甚至阶段性可能成为影响定价的主导因素。笼统将这种影响归类为商品定价中的“金融因素”显然是欠妥的,本文尝试揭开大宗商品背后“金融属性”的部分面纱。

定位:大类资产中的大宗商品

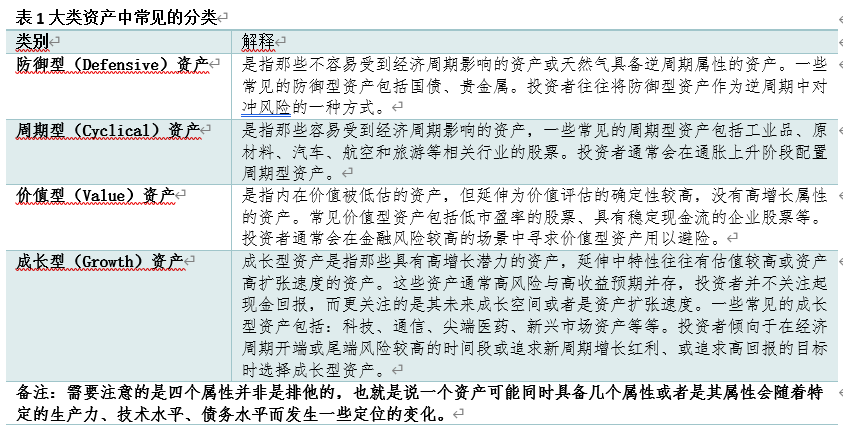

通常,大类资产粗略的可以分成四个属性类别:防御型资产、周期型资产、价值型资产、成长型资产四个大的类别。

确定资产的属性是一个非常复杂的工作,也并非一成不变的,随着投资理念和方式多样化,资产的分类可能随时发生变化。通常情况下,可以根据“是否具备逆周期性”和“是否具备增长潜力”两个因素来大致分成四类。以大宗商品(除贵金属)中的工业品为例,很显然工业品原材料会受到制造业景气循环的影响,具有明显的周期特性,所以属于“周期型资产”;大宗商品内在定义就是无差别的、可广泛交易的产品,也就是说市场对大宗商品内在价值定义非常明确,不存在仍未被发现的潜在价值空间。以原油为例,其价值大致可分为燃料和材料两个方面,对原油的价值开发和利用基本上不存在仍未开拓的空间,因此原油在经济中的作用是确定性的,提供不了更多的“价值想象空间”,所以在资产配置中,大宗商品往往会被定义为“周期型的价值”类别。

周期型的价值类别这个属性是一个自然就带有风险属性的类别,这里的风险一方面包括经济下行周期中价格可能低于内在价值的风险,另一方面,大宗商品的价值增值过程需要依赖专业产业链且增殖周期较长,这会提升流动性(进入和退出)风险,同时因为供需的不确定性和金融衍生品(期货、期权等)双向(涨跌)操作特征也增加了其交易的内生风险。因此大宗商品中国际性交易定价的品种(原油、天然气等)往往不会被非商业投资者(非商业是不是大宗商品生产商或需求者)长期持有,经济增长前景会对衍生品市场流动性产生明显的冲击,进而引起价格的大幅波动,这就是大宗商品“金融属性”的本质。

资产配置视角:大宗商品的顺周期和逆周期

从资产配置的角度看,大宗商品“周期属性”决定了它在通胀上升的过程中价格上涨的确定性更高,甚至其价格增长阶段性或超过通胀增速(例如PPI增速>CPI增速),因此大宗商品自然具有抗通胀的特性,而市场一旦开始积极配置大宗商品资产时,也会导致价格与价值比(Price/Value)上升,从而导致生产企业倾向于提升存货水平,控制供应量,以此来抬升净资产价格,从而会进一步推涨价格,通常这样的交易会被称作“通胀交易”,而这样的阶段就被称作大宗商品“顺周期”,典型特征是需求量(含库存)和价格同步上涨。与之相对的就是所谓的“逆周期”,逆周期特征显然是需求量(含库存)和价格的同步下跌,同样因为大宗商品本身的流动性风险,就会导致资产配置者尽量空仓或者持有空头头寸(或持有short call 或 long put 期权)这就会加深衍生品定价的下跌幅度,使得价格大幅偏离大宗商品的价值属性。但是大宗商品的“逆周期”并不是一个典型容易分辨的周期,因为大宗商品价格大幅下跌,意味着生产制造的停滞,这是宏观调控需要极力避免的,“逆周期”调节措施会重建市场信心从而托底价格。

范式对抗:大宗商品价值属性VS周期风险

大宗商品同样不能忽略“价值属性”,这在当下经济下行周期中显得尤为重要。一般情况下,随着生产力的提升和供需量的提高,大宗商品价格会随着生产成本下降而走低,这个经验范式持续了近40年,所以在经济下行周期中,大宗商品的“周期风险”远大于“价值属性”,从而会被直接定义为“纯风险”的资产。但在“能源转型”、“去全球化”、“美元流动性大幅收紧”的当下,这个“大宗商品价格长期趋势只跌不涨”的范式可能会迎来根本性的逆转,这在能源价格频繁的波动大幅波动上有所体现。

一旦大宗商品“价值属性”逐步超越“周期属性”,那么大宗商品资产配置逻辑就会迎来大幅度的反转:从风险资产变成抗风险资产,大宗商品定价中价值溢价会随着供应链的脆弱性而回归“稀缺”定价。从结构上看,大宗商品是现代经济的物质基础,一旦这个基础的“主导属性”出现变化,其影响力必然会向上传导至整个经济上层结构,从而引发证券、债券、外汇、货币政策等一系列范式的转移,这个过程被称为:通胀再定价(也称作:二次通胀)。这在全球宏观经济大周期共振性尾部可能性越来越高,即便不去判断最终实现“概率”大小,仅仅存在可能性就会导致现阶段美元政策很难放弃高利率的最后防线。

当下仍然是风险厌恶为主导的资产配置思路,无论是美联储的加息和缩表,还是美国银行业遭遇的破产危机,亦或者是美国债务上限疑云,其效果都相当于增加市场的风险,所以大宗商品这类“风险”资产自然处于“利空”的大环境中。然而目前“衰退交易”与“通胀再定价”呈现拉锯状态,大宗商品供应的脆弱性在“多重巧合”下并没有体现出来,反而在国内阶段性出现的是供应过剩问题。国际原油也是如此,虽然供应脆弱性非常高,但在廉价美国战略石油储备库存和美元高利率模式下,整体也呈现出价格不断走低的情形。但大宗商品的价值属性正在基于其供应的稀缺性而不断强化,二次通胀风险仍然较高。