一、区域供应结构分析

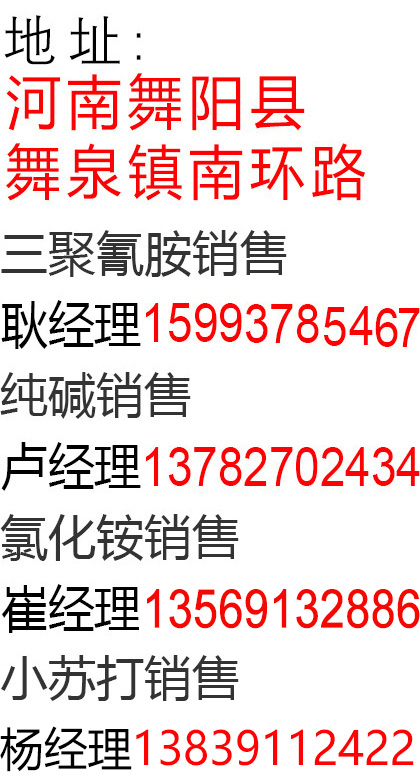

截至目前国内光伏玻璃产能区域分布仍较为集中。详细分析来看,华东地区最为集中,区域内光伏玻璃总产能47060吨/日,占比64%;其次为华中区域,产能9060吨/日,占比12%;第三位为华南地区,产能7150吨/日,占比10%;华北、西北区域产能分别为3770吨/日、3300吨/日,占比同为5%;最后为西南区域,产能2650吨/日,占比4%;当前东北区域暂无产能分布。

全国各省份积极布局光伏产业,光伏玻璃布局未来将多点开花。现有光伏玻璃产能分布在我国15个省市自治区,主要集中在安徽省、江苏省、河北省、广西壮族自治区、浙江省、河南省等地,十四五末,光伏玻璃产能将分布在25个省市自治区,主要集中在安徽省、广西壮族自治区、湖北省、江苏省、江西省、云南省等地。

近几年光伏玻璃区域分布变化不大,主要集中在华东地区,此地区石英砂资源丰富,光伏产业链成熟,光伏玻璃产能消化能力强,龙头企业信义、福莱特在生产技术、能耗水平、生产规模、原材料供应、产能消化等方面具有领先优势;华中地区则具备便利的河道港口运输优势,但原料供应和产能消化风险高;华南地区石英砂资源丰富,港口运输便利,主要覆盖东南亚市场,信义在该地区具备领先优势;西南地区天然气、水电价格低廉,光伏产业链方兴未艾,旗滨在该地区规模较大,且拥有超白砂基地,保障生产;西北地区地处我国光伏装机市场, 天然气价格较低,前景广阔;综合来看,华东地区为主,其他地区辅助的分布格局难以打破。

二、分规格牌号供应结构分析

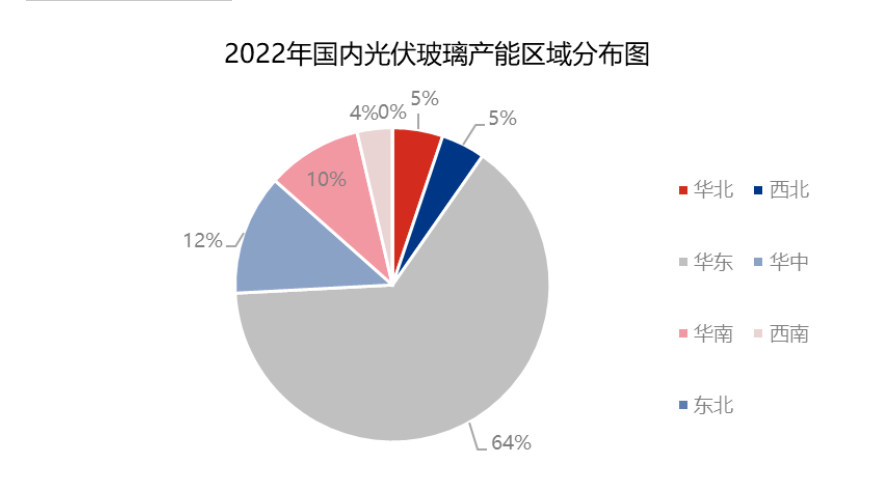

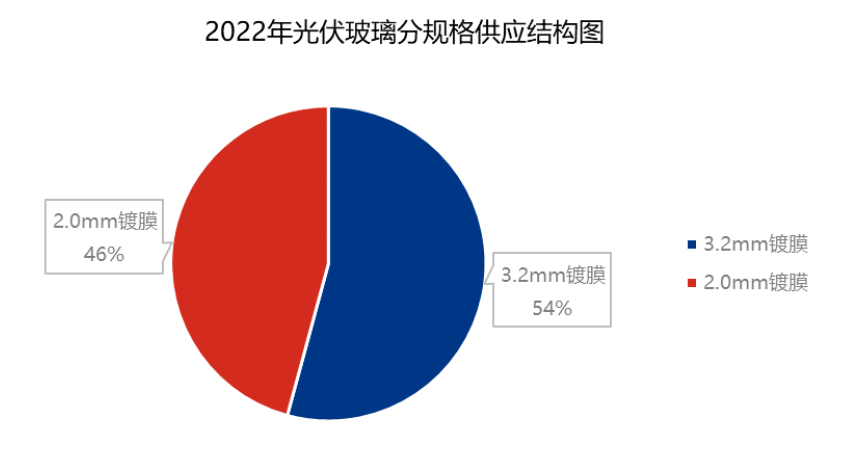

2022年光伏玻璃规格仍以3.2mm以及2.0mm毫米为主流,基于当前光伏 玻璃市场价格逐步走低接近成本线,且组件端要求质量逐步提升,前期透明背板几乎不在占据市场份额,无价格优势;当前光伏玻璃3.2mm镀膜市场份额54%,2.0mm镀膜市场份额46%,3.2mm镀膜市场份额仍较大,但是从下游发展趋势来看,更加轻薄的2.0mm镀膜玻璃市场需求逐步加大,短时间内将反超3.2mm镀膜,占据大部分市场份额。

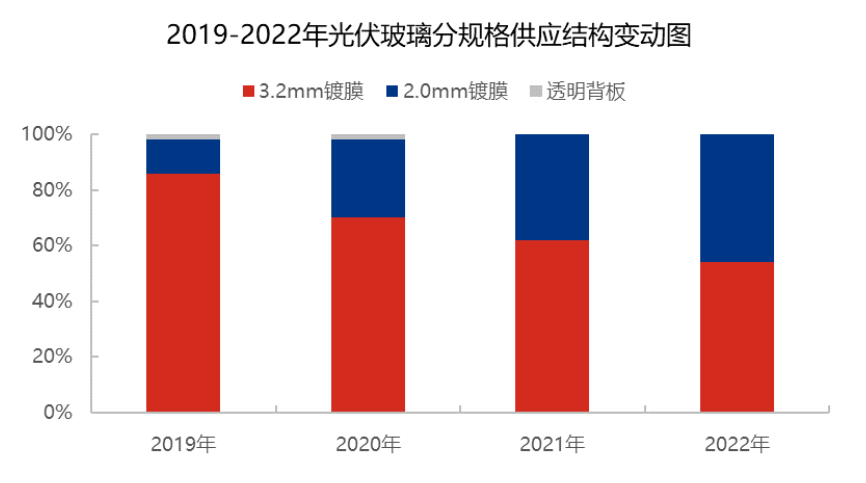

从2019-2022年光伏玻璃规格板块变动较大,前期光伏玻璃背板市场有三类产品,分别是3.2mm/2.0mm/透明背板,其中3.2mm镀膜为市场主流,后期因市场逐步发展,光伏玻璃投产逐步增多加之技术逐步精进,降本增效落实情况较好,市场价格逐步下行,2021年下半年光伏玻璃价格逐步贴近成本线,透明背板在此时不在占据市场优势,被市场所淘汰;后期随着下游订单逐步趋向轻薄化,2.0mm技术逐步普及,市场2.0mm镀膜背板市场占有率迅速提升,截至目前已接近半数,随着后期投产的不断加速,技术的不断成熟,很快2.0mm镀膜市场占有率将反超3.2mm镀膜。

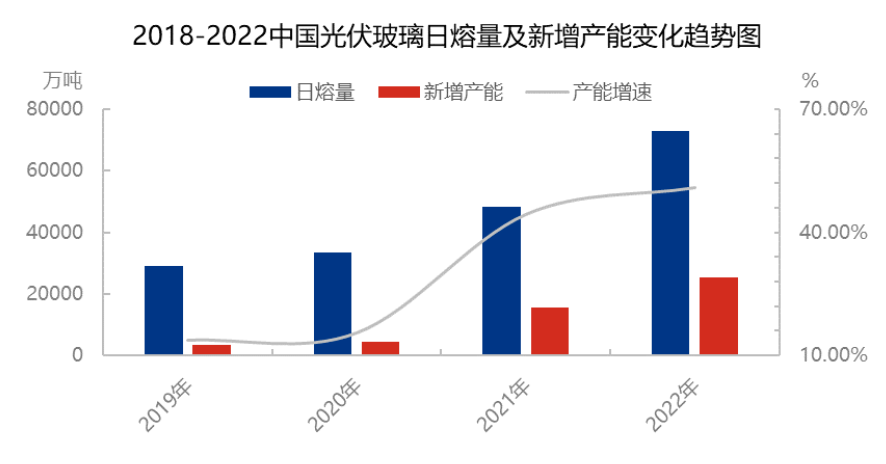

三、2018-2022年中国光伏玻璃产能趋势分析

2019年-2022年中国光伏玻璃日熔量复合增长率在25.92%。阶段性来看,各年度表现有一定分化。2019年光伏玻璃产能受限,新产能投产难度较大,门槛较高,其增速较慢;2020年较2019年变化不大,整体产能增速较缓,2021年7月21日,工信部发布印发了修订后的《水泥玻璃行业产能置换实施办法》,其中明确,提高水泥项目产能置换比例,保持平板玻璃产能置换比例不变,新上光伏压延玻璃项目不再要求产能置换。自此,光伏玻璃产能不再受限,不断涌入大量新增产能,基于建设周期的问题(一般项目从开始到正式投产在一年到一年半左右),光伏玻璃产能集中在2022年-2023年释放,2022年市场产能投产迎来爆发期,虽收到外部经济环境及自身高扩能之后行业利润侵蚀,产业景气度下降的影响,但是2022年光伏玻璃新增产能并未出现明显的预期差,小部分装置因工程问题或市场行情问题延迟至2023年,后期投产概率仍较强。