截至2022年8月底,中国纯碱总产能为3245万吨,有效产能为3100万吨,在产产能为3080万吨。从装置的投放进度预期,2022年释放产能整体波动不大,四季度河南骏化扩产产能有望进入市场,其他的装置预期明年,具体以企业官方消息为主。据了解,福建耀隆近期计划停车检修,短期难开车,产能40万吨。

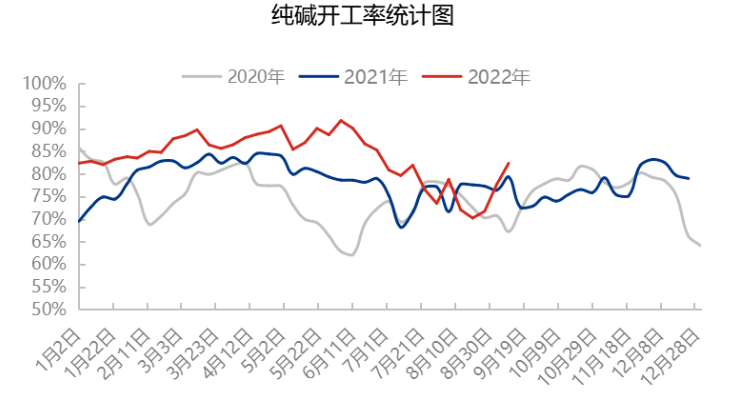

2022年三季度纯碱产量676.48万吨,开工率预期78%上下。其中,9月份,以目前的检修及停车计划测算,预期9月份整体开工率81-82%附近,产量232.5万吨左右。9月,最后两周预期开工重心呈现上涨趋势,预期82.50%,87-88%。周内纯碱整体开工率82.35%,上周77.64%,环比上调4.71个百分点。三季度,纯碱损失量相比往年增加,一方面在于检修集中,另一方面在于高温限电影响。此外,个别区域受疫情影响,影响检修进度,导致开车时间延迟。进入,四季度,随着装置检修的结束,整体开工重心有望表现增加趋势。

9月份,当前纯碱有检修计划的企业,山东海天9月13日开始,计划10天;福建耀龙装置计划9月11日开始检修,由于其他因素,导致可能今年难以开车,具体情况待定;安徽德邦计划9月20日检修,检修10天。河南骏化检修推迟,预期10月底开始。徐州丰成、安徽红四方具体检修时间尚未确定,原计划9月下旬或月底,其他装置暂无检修意向。

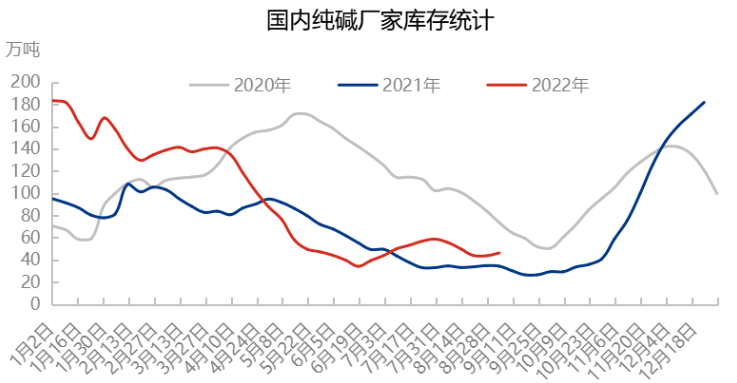

截止到9月15日,本周国内纯碱厂家总库存46.20万吨,上周43.70万吨,环比增加2.5万吨,涨幅5.72%。其中,轻质纯碱16.77万吨,上周17.13万吨,环比减少0.36万吨,重质纯碱29.43万吨,上周26.57万吨,环比增加2.86吨。对于纯碱库存而言,当前库存分布相对集中,个别企业库存量偏高,大部分企业库存处于低位,产销平衡态势。纯碱企业订单16天左右,基本上订单接至月底,短期企业压力偏小,产销平衡,预计库存难有太大波动。据了解,截止到9月14日,对于玻璃企业纯碱库存了解,37%的样本场内26天左右,下降2+天;46%的样本,库存天数23-24天,下降2+天,50%的样本,库存天数23-24天,下降2+天。近期,社会库存波动小,维持在在20-21万吨。从上中下三个层面看,目前纯碱的库存量整体不高,对于现货有一定支撑的基础。

截至 2022 年 9 月 15 日,国内玻璃生产线在剔除僵尸产线后共计 300 条(5937 万吨/年),其中在产 251 条,冷修停产 49 条。全国浮法玻璃在产日熔量为16.65万吨。近期,下游玻璃企业冷修的线有所增加,有计划之内,有意外冷修,日熔量表现下降趋势,短期新投放的预期少,预期浮法日熔量有下降趋势。截至 9 月中旬,深加工企业订单天数 16.6 天,环比下跌 1.4 天,跌幅7.78%。整体需求大稳小动,西南部分地区因疫情问题接单受限,华中地区个别厂家因订单及盈利问题存破产现象,其余地区新接订单无太大增量,订单排期伴随着部分交付而缩短。

光伏在产产能65780吨/日,同比年初增加23150吨/日。三季度初期,光伏玻璃在产日熔量60980吨/日。截止到9月15日,在产65780吨/日,增加4800吨/日。据了解,9月份,还有三条光伏线有投放计划,时间临近月底。预计产能3000吨/日。三季度,相对来说点火的量有限,主要集中于四季度。目前 光伏企业整体经营情况一般,小企业不盈利,大企业边际线徘徊,对于有些生产线点火的预期或有延迟。

除了重质需求外,轻质下游需求一般,多数企业按需采购为主,下游经营情况一般,利润薄,对于成本有所控制和施压,但本身原材料库存不高,价格企稳,采购意向相对前期有改善,刚需为主,投机需求下降。对于重质纯碱下游而言,整体效益不佳,但持续生产的特性,对于原材料的采购影响不会太大,当前纯碱库存天数不高,再压缩库存量的预期不强,且疫情反反复复,安全库存不可缺少,库存偏低企业或增加量。纯碱供应端,随着装置的恢复正常平稳运行,产量提升,需求边际改善有限的基础上,库存有上涨预期。从供需的角度看,短期纯碱企稳运行,震荡偏强运行,四季度纯碱走势或负重前行,关键在于下游需求的变化。