欢迎来到华体会hth·(中国)官方网站!本集团主营纯碱、氯化铵、三聚氰胺、小苏打等产品,欢迎各位前来采购!

行业新闻

调研报告丨玻璃纯碱产区及集散地走访实录

2024-07-12

2024年6月前后玻璃现货市场开始承压,南方主产区竞相下调价格,北方主产区适度跟进,南北区域价差继2024年3月底4月初后,再度走到极低位。玻璃市场的走弱带动了产业链估值下修,玻璃纯碱期现货均有不同程度的下跌,玻璃估值修复至中性略低,纯碱估值修复至中高位。基于上述情况,本次调研前往玻璃产区(沙河)、纯碱产区(潍坊)及玻碱贸易集散地(石家庄、沙河),首先向玻璃厂了解对于后续竞争局势演化的看法,其次向纯碱厂了解当前的产销策略,最后向玻璃纯碱的现货贸易商及期现商了解对于玻碱的后市预期以及当前的备货策略。调研结果概要如下:玻璃厂对后市短期偏悲观,中期持谨慎、悲观观点各半;纯碱厂对后市短期偏谨慎乐观,中期持中性、悲观观点各半;纯碱期现商和纯碱贸易商前期分化较大,正常拿货销售的贸易商普遍盈利,而期现商多处于盈亏平衡附近,不过当前观点接近,认为当前价格并不一定是低位,因此库存水平均不高;玻璃贸易商和期现商观点接近,普遍对后市偏悲观,主要的逻辑在于短期处于淡季,中期需求在前两年拿地数据较差以及政策见效慢的背景下预计较差,金九银十可能兑现程度不高。本次调研自7月上旬开始,调研区域包括石家庄、沙河及潍坊三地,主要调研对象是4家玻璃厂、2家纯碱厂及13家玻璃纯碱贸易商。石家庄的重碱需求主要来自玉晶玻璃厂,产线分布在省内外,日熔量合计约1.3万吨;此外石家庄轻工业、医药等行业发达,对轻碱也有一定需求。沙河为北方建筑玻璃生产基地(产能占比10%),纯碱需求以重碱为主,同时也是玻璃纯碱的主要贸易集散地。山东潍坊主要有两家碱厂(产能占比11%),生产成本和其他沿海氨碱法装置类似处于偏高水平,销售渠道以内贸为主,外贸为辅。

采购:纯碱现货货源充足且当前盘面升水,主要从现货市场采购原料,范围在几个主流品牌之间,价格是第一考虑因素。鉴于2023年供应意外短缺引起的纯碱价格异动,当前原料库存保持在季节性中高位。销售:有交割厂库,不过当前库存不高,出货主要通过贸易商。玻璃观点:当前需求较弱,沙河厂家主动去库,留足回旋余地。纯碱观点:玻璃厂原料充足,除非碱厂有大规模计划外检修,否则短期不会有集中补库。采购:纯碱原料采购现货,不考虑从期货采购;当前纯碱价格正常,相应地原料库存也是正常水平,如果价格合适会考虑提高原料库存水平。玻璃观点:偏谨慎,当前价格水平下燃气产线大部分都是亏损的,按现金成本算尚可维持但预计不长久;需求方面还是看地产,去年的保交楼难以复制,新的政策落地需要时间。玻璃观点:当前价格下玻璃厂已经没有利润,并且降价后的一段时间里厂家走货较好库存不高,与此同时贸易商库存变化不大。当前玻璃厂状况和6月变化不大,需求弱有季节性因素在,对后市不太悲观。观点:谨慎乐观,玻璃下游需求仍在,降价后产销比迅速走高,当前原料库存水平高于成品库存水平;5月地产政策见效需要时间,接下来关注三季度会议要点。小结:玻璃厂的观点从6月初到7月初发生了较大变化,从相对中性转为中性略悲观。一般来说,玻璃厂作为生产商天然具有多头思维,而当前玻璃厂的观点间接反映了现货市场的极度不景气。从全国视角看,沙河地区已经是产销情况最好的区域,其他区域玻璃厂的销售压力会更大。具体来说,沙河玻璃厂之间虽然没有出现南方竞相降价的现象,但是已经开始采取主动降价维持低库存的策略,市场应对也较快,同样采取价格优先原则,表现为日产销数据中各家玻璃厂差异较大。玻璃厂短期偏悲观;中期看法出现分化,悲观的逻辑在于供应迟迟没有减量,需求难以起量,谨慎的逻辑在于产线开始亏损,政策值得期待,需求有淡季就有旺季,只是幅度的问题。销售:销售情况较好,待发订单较多;重碱直供比例高于轻碱,近期销售情况略好于轻碱。积极参与卖出套期保值,将交割作为销售渠道之一。观点:短期中性,国内价格回调后外需略有好转,内需方面轻碱较弱,重碱好于轻碱;中期有一定压力。销售:销售压力不大,厂库不高;暂未大规模参与期货套保。观点:中期供应增量较多,一方面新产能释放,一方面产量在秋冬季会季节性偏高,供需可能会转向明显过剩;此外下游重碱的光伏在亏,浮法也没起色,需求易减难增;国际市场纯碱产能也在增加,且属于低成本天然碱,出口同样受限。小结:当前纯碱厂不论和下游玻璃比较还是和其他中游工业品比较,都具有较高的超额利润,纯碱估值也相对较高。高估值的源头在于去年下半年的产能大幅扩张并没有转化为高库存,即需求或者说表观需求出现了超预期的增长,将产量增量的大部分抵消掉。在一枝独秀的情况下,纯碱厂采用灵活排产+灵活报价的策略,一方面通过灵活排产避免了去年三季度集中检修使得纯碱价格大幅异动的情况,另一方面通过灵活报价将部分超额利润让渡给下游,缓解下游大幅减产的意愿。纯碱厂对于中期均有一定担忧,主要在于产能仍在高速扩张(虽然增速远不及去年)而下游需求持续在转弱,供需格局可能在4季度甚至提前到3季度发生逆转。

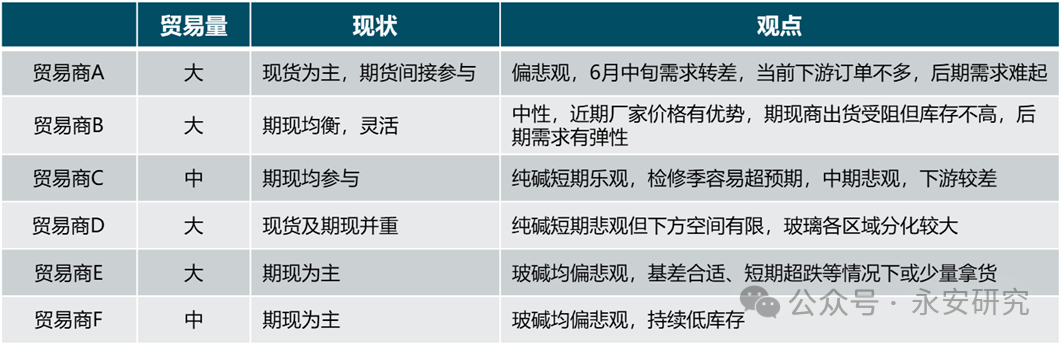

经过一个半月的期现双弱行情后,沙河现货贸易商和期现商的库存降到了偏低水平,虽然当前价格水平和清明期间接近,但是除了厂家短时间大幅调价的情况外,普遍拿货意愿不高。我们综合线下及线上的调研情况给出一个大概的定性情况:一半的贸易商库存处于低位,特别是期现商;一半的贸易商在前期厂家大幅调价时备了一部分货,不过备货后库存水平也不高,处于中低位;此外近期出货情况没有太多改善,市场观望情绪为主。

2024年1季度纯碱价格波动较小,贸易商利润空间受限,对纯碱长期普遍偏悲观;2季度纯碱现货价格先上后下,期货相对超涨,现货贸易商赚钱效应好于期现商。我们同样根据线上及线下调研结果给出一个大概的定性情况:大部分传统贸易商维持低库存,并且对后市不看好;期现商库存已经降至低位,当前基差情况不理想,暂不考虑大规模介入。以上内容所依据的信息均来源于交易所、媒体及资讯公司等发布的公开资料或通过合法授权渠道向发布人取得的资讯,我们力求分析及建议内容的客观、公正,研究方法专业审慎,分析结论合理,但我司对信息来源的准确性和完整性不作任何保证,也不保证所依据的信息和建议不会发生任何变化。我们提供的全部分析及建议内容仅供参考,不构成对您的任何投资建议及入市依据,您应当自主做出期货交易决策,独立承担期货交易后果,凡据此入市者,我司不承担任何责任。我司在为您提供服务时已最大程度避免与您产生利益冲突。未经我司授权,不得随意转载、复制、传播本网站中所有研究分析报告、行情分析视频等全部或部分材料、内容。对可能因互联网软硬件设备故障或失灵、或因不可抗力造成的全部或部分信息中断、延迟、遗漏、误导或造成资料传输或储存上的错误、或遭第三人侵入系统篡改或伪造变造资料等,我司均不承担任何责任。